“En Değerli Hisse Senetleri” ProPicks stratejisi Mart 2024’te %6,29 getiri sağladı

Performans Özeti

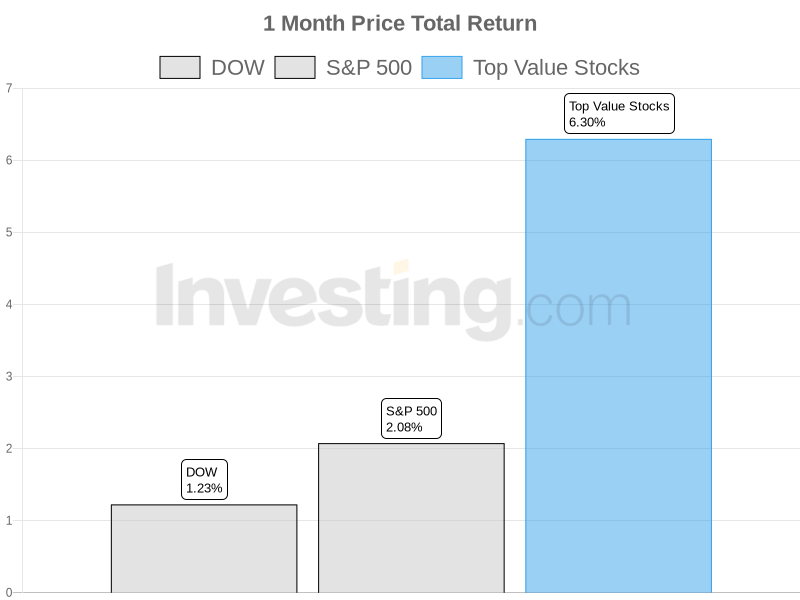

“En Değerli Hisse Senetleri” ProPicks stratejisi, Mart 2024’te %6,29’luk etkileyici bir getiri sağlayarak ana gösterge endekslerinden daha iyi bir performans sergiledi. Buna karşılık, S&P 500 (SPX) %2,08 ve Dow Jones Endüstriyel Ortalama (DJI) %1,23 değer kazandı.

Üç aylık bazda, SPX ve DJI sırasıyla %9,94 ve %4,98 getiri sağlarken, stratejinin %11,17’lik getirisi de karşılaştırma ölçütlerini aştı.

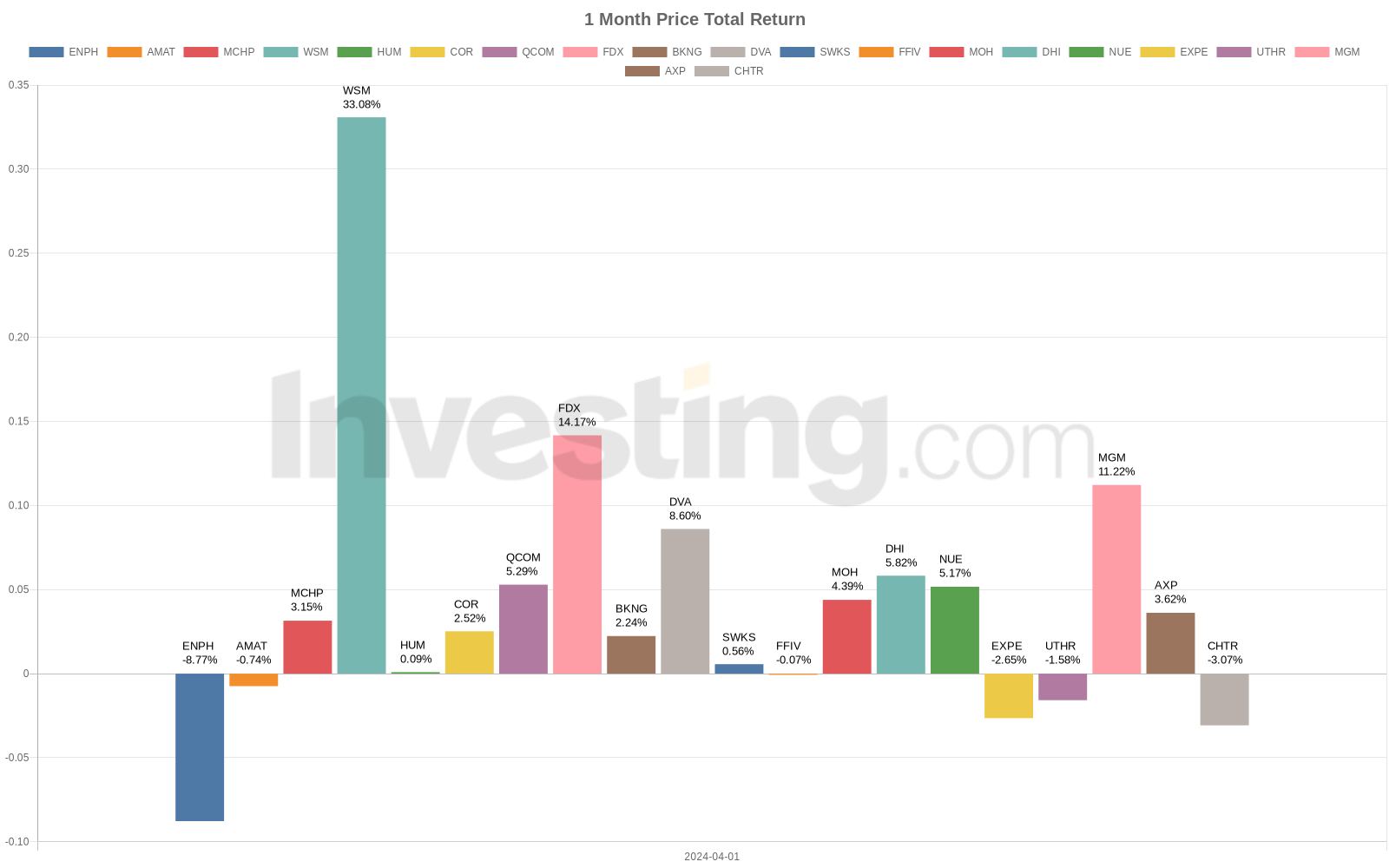

Birkaç varlık olağanüstü aylık getiri sağladı:

1. Vistra Corp. (VST): 31.70%

2. Williams-Sonoma, Inc. (WSM): %33,08

3. MGM Resorts International (MGM): %11,22

4. EMCOR Group, Inc. (EME): 10.90%

5. The Hartford Financial Services Group, Inc. (HIG): %8,51

Yeni İlaveler

Strateji, Mart 2024’te her biri cazip değer önerileri sunan on yeni holdingi tanıttı:

1. The Gap, Inc. (GPS)

- Açıklama The Gap, erkekler, kadınlar ve çocuklar için giyim, aksesuar ve kişisel bakım ürünleri sunan lider bir küresel perakendecidir.

- Piyasa Değeri: 10,18 milyar $ | EPS: 1,36 $ | EPS Büyümesi: 346,50 | F/K Oranı: 20,28 | 1A Getiri: 42,97 | 1 Yıllık Getiri: 186,17 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Gap’in başarılı marka yeniden konumlandırması ve e-ticaret genişlemesi sayesinde elde ettiği güçlü kazanç büyümesi, daha fazla yukarı yönlü potansiyele işaret ediyor. Ancak şirket, yoğun rekabet ve değişen tüketici tercihlerinden kaynaklanan risklerle karşı karşıya.

2. Tenet Healthcare Corporation (THC)

- Açıklama Tenet Healthcare, hastaneler, ayakta tedavi merkezleri ve diğer sağlık tesisleri işleten çeşitlendirilmiş bir sağlık hizmetleri şirketidir.

- Piyasa Değeri: 10,44 milyar $ | EPS: 6,01 $ | EPS Büyümesi: %56,40 | F/K Oranı: 17,08 | 1A Getiri: 10,71 | 1 Yıllık Getiri: 75,68 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Tenet’in ayakta tedavi ve maliyet yönetimi girişimleri gibi yüksek büyüme oranına sahip segmentlere odaklanması gelecekteki beklentileri açısından iyiye işaret. Riskler arasında düzenleyici zorluklar ve işgücü maliyeti baskıları yer alıyor.

3. Cincinnati Financial Corporation (CINF)

- Açıklama: Cincinnati Financial, mal sigortası, hayat sigortası ve finansal ürünler sağlayan bir sigorta holding şirketidir.

- Piyasa Değeri: $19.14B | EPS: $11.74 | EPS Büyümesi: 482,78 | F/K Oranı: 10,39 | 1A Getiri: 8,33 | 1 Yıllık Getiri: 12,16 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Cincinnati Financial’ın güçlü sigortalama disiplini ve yatırım gelirlerindeki büyüme cazip değerlemesini desteklemektedir. Olası olumsuzluklar arasında afet hasarları ve rekabetçi baskılar yer almaktadır.

4. Core & Main, Inc. (CNM)

- Açıklama Core & Main, Amerika Birleşik Devletleri’nde su, atık su, yağmur drenajı ve yangından korunma ürünlerinin önde gelen uzmanlaşmış bir distribütörüdür.

- Piyasa Değeri: $11.53B | EPS: $2.15 | EPS Büyüme: -0.60% | F/K Oranı: 29.67 | 1M Getiri: 16,97 | 1 Yıllık Getiri: 147,97 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Core & Main’in pazardaki lider konumu ve altyapı harcamaları rüzgarlarına maruz kalması, uzun vadeli büyüme beklentilerini desteklemektedir. Temel riskler arasında ekonomik döngüsellik ve satın almalardan kaynaklanan entegrasyon zorlukları yer almaktadır.

5. Cognizant Technology Solutions Corporation (CTSH)

- Açıklama Cognizant, bilgi teknolojisi, danışmanlık ve iş süreci hizmetlerinde lider bir sağlayıcıdır.

- Piyasa Değeri: $35.72B | EPS: $4.21 | EPS Büyüme: -4.77% | F/K Oranı: 16.80 | 1A Getiri: -8.73% | 1Y Getiri: 19,76 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Cognizant’ın dijital dönüşüm yetenekleri ve güçlü müşteri ilişkileri cazip değerlemesini destekliyor. Ancak şirket, ücret enflasyonu ve kalifiye yetenekler için rekabetten kaynaklanan risklerle karşı karşıya.

6. Exxon Mobil Corporation (NYSE:XOM)

- Açıklama Exxon Mobil, dünyanın en büyük halka açık uluslararası petrol ve gaz şirketlerinden biridir.

- Piyasa Değeri: 464,20 Milyar Dolar | EPS: 8,89 Dolar | EPS Büyümesi: -%32,96 | F/K Oranı: 12,89 | 1 Aylık Getiri: 10,53 | 1 Yıllık Getiri: 10,50 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Exxon’un ölçeği, çeşitliliği ve güçlü bilançosu, enerji dönüşümünü yönlendirmek için onu iyi konumlandırıyor. Temel riskler arasında emtia fiyatlarındaki dalgalanma ve temiz enerjiye geçişin hızı yer alıyor.

7. The Kroger Co. (KR)

- Açıklama Kroger, süpermarketler, çok departmanlı mağazalar ve yakıt merkezleri işleten dünyanın en büyük market perakendecilerinden biridir.

- Piyasa Değeri: $41.00B | EPS: $3.01 | EPS Büyüme: -4.42% | F/K Oranı: 18.95 | 1M Getiri: 15,93 | 1 Yıllık Getiri: 18,26 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Kroger’ın dijital girişimlere ve veriye dayalı kişiselleştirmeye odaklanması rekabetçi konumunu destekliyor. Riskler arasında yoğun rekabetten kaynaklanan marj baskısı ve gıda fiyatlarındaki deflasyon yer alıyor.

8. Jabil Inc. (JBL)

- Açıklama Jabil, elektronik, telekomünikasyon, sağlık ve otomotiv endüstrileri için üretim hizmetleri ve çözümleri sunan lider bir tedarikçidir.

- Piyasa Değeri: 17,30 milyar $ | EPS: 11,64 $ | EPS Büyümesi: %64,92 | F/K Oranı: 11,46 | 1A Getiri: -%7,86 | 1Y Getiri: 54,28 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Jabil’in çeşitlendirilmiş iş karması ve 5G, bulut ve sağlık hizmetlerindeki seküler büyüme trendlerine maruz kalması, cazip değerlemesini desteklemektedir. Temel riskler arasında müşteri yoğunlaşması ve tedarik zinciri aksaklıkları yer alıyor.

9. NetApp, Inc. (NTAP)

- Açıklama NetApp, kurumlar için bulut veri hizmetleri ve veri yönetimi çözümleri sunan lider bir sağlayıcıdır.

- Piyasa Değeri: $21,68B | EPS: $4,47 | EPS Büyüme: -23,89% | F/K Oranı: 23,06 | 1A Getiri: -0,26% | 1Y Getiri: 69,01 (4 Mart 2024 itibarıyla)

- Analist Görünümü: NetApp’ın hızla büyüyen bulut veri yönetimi pazarındaki güçlü konumu, büyüme beklentilerini destekliyor. Riskler arasında hiper ölçekli bulut sağlayıcılarının rekabeti ve BT harcamalarındaki yavaşlama yer alıyor.

10. Omnicom Group Inc. (OMC)

- Açıklama Omnicom lider bir küresel reklam, pazarlama ve kurumsal iletişim şirketidir.

- Piyasa Değeri: 19,05 milyar $ | EPS: 6,98 $ | EPS Büyüme: %8,98 | F/K Oranı: 13,69 | 1A Getiri: 10,03 | 1 Yıllık Getiri: 5,74 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Omnicom’un çeşitli müşteri tabanı ve genişleyen dijital yetenekleri cazip değerlemesini destekliyor. Ancak şirket, müşteri bütçe kesintileri ve dijital reklamcılığa geçişin devam etmesinden kaynaklanan risklerle karşı karşıya.

Portföy Güncellemeleri

Kaldırılan Hisse Senetleri:

1. Humana Inc. (HUM) – Aylık Getiri: 0.09%

2. Booking Holdings Inc. (BKNG) – Aylık Getiri: %2,24

3. Coupang, Inc. (CPNG) – Aylık Getiri: -%3,96

4. QUALCOMM Incorporated (QCOM) – Aylık Getiri: 5.29%

5. EMCOR Group, Inc. (EME) – Aylık Getiri: 10.90%

6. UnitedHealth Group Incorporated (UNH) – Aylık Getiri: 0.43%

7. The Hartford Financial Services Group, Inc. (HIG) – Aylık Getiri: 8.51%

8. American Express Company (AXP) – Aylık Getiri: 3.62%

9. DaVita Inc. (DVA) – Aylık Getiri: 8.60%

10. Molina Healthcare, Inc. (MOH) – Aylık Getiri: 4.39%

Tutmaya devam edin:

1. Charter Communications, Inc. (CHTR) – Aylık Getiri: -%3,07

- Açıklama Charter Communications, Spectrum markası altında hizmet veren, Amerika Birleşik Devletleri’nin önde gelen geniş bant bağlantı ve kablo operatörüdür.

- Piyasa Değeri: $45.89B | EPS: $30.54 | EPS Büyüme: -2.42% | F/K Oranı: 9.00 | 1Y Getiri: -20.54% | 3M Getiri: -26.89% (4 Mart 2024 itibariyle)

- Analist Görünümü: Charter’ın güçlü pazar konumu ve yüksek hızlı internet abonelerindeki büyüme, cazip değerlemesini destekliyor. Temel riskler arasında kablo kesme eğilimleri ve düzenleyici baskılar yer alıyor.

2. Expedia Group, Inc. (EXPE) – Aylık Getiri: -%2,65

- Açıklama: Expedia, seyahat rezervasyon markalarından oluşan bir portföy işleten dünyanın önde gelen çevrimiçi seyahat şirketlerinden biridir.

- Piyasa Değeri: $18,16B | EPS: $5,50 | EPS Büyüme: 144,70% | F/K Oranı: 22,78 | 1Y Getiri: 37,30 | 3M Getiri: -12,23% (4 Mart 2024 itibarıyla)

- Analist Görünümü: Expedia’nın güçlü marka portföyü ve seyahat talebinde devam eden toparlanma büyüme beklentilerini desteklemektedir. Riskler arasında diğer çevrimiçi seyahat acentelerinin rekabeti ve ekonomik gerilemelerin isteğe bağlı seyahat harcamaları üzerindeki etkisi yer almaktadır.

3. United Therapeutics Corporation (UTHR) – Aylık Getiri: -%1,58

- Açıklama United Therapeutics, kronik ve yaşamı tehdit eden durumlar için yenilikçi tedaviler geliştirmeye ve ticarileştirmeye odaklanmış bir biyoteknoloji şirketidir.

- Piyasa Değeri: 10,74 milyar dolar | EPS: 21,04 dolar | EPS Büyümesi: 31,64 | F/K Oranı: 10,91 | 1 Yıllık Getiri: 1.92% | 3M Getiri: 3,81 (4 Mart 2024 itibarıyla)

- Analist Görünümü: United Therapeutics’in güçlü boru hattı ve pulmoner arteriyel hipertansiyon franchise’ındaki büyüme, cazip değerlemesini desteklemektedir. Temel riskler arasında jenerik ilaçlardan kaynaklanan rekabet ve klinik deney sonuçlarının ikili yapısı yer almaktadır.

4. Williams-Sonoma, Inc. (WSM) – Aylık Getiri: 33.08%

- Açıklama Williams-Sonoma, Williams Sonoma, Pottery Barn ve West Elm gibi markalar altında faaliyet gösteren, yüksek kaliteli ev ürünlerinin önde gelen özel perakendecisidir.

- Piyasa Değeri: $20.20B | EPS: $14.71 | EPS Büyüme: -11.30% | F/K Oranı: 21.27 | 1Y Getiri: 165,23 | 3M Getiri: 56,77 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Williams-Sonoma’nın güçlü marka sadakati, e-ticaret yetenekleri ve ev mobilyası pazarına maruz kalması, premium değerlemesini desteklemektedir. Riskler arasında konut piyasası faaliyetlerindeki yavaşlama ve çevrimiçi ve indirimli perakendecilerin artan rekabeti yer alıyor.

5. Vistra Corp. (VST) – Aylık Getiri: 31.70%

- Açıklama Vistra, öncelikle Teksas ve Kuzeydoğu Amerika Birleşik Devletleri’nde faaliyet gösteren lider bir entegre perakende elektrik ve enerji üretim şirketidir.

- Piyasa Değeri: 24,88 Milyar Dolar | EPS: 3,63 Dolar | EPS Büyümesi: %211,42 | F/K Oranı: 18,53 | 1 Yıllık Getiri: %205,11 | 3 Aylık Getiri: 86,34 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Vistra’nın güçlü nakit akışı yaratması ve büyüyen yenilenebilir enerji piyasasına maruz kalması cazip değerlemesini desteklemektedir. Temel riskler arasında emtia fiyatlarındaki dalgalanma ve düzenleyici belirsizlikler yer almaktadır.

6. PayPal Holdings, Inc. (NASDAQ:PYPL) – Aylık Getiri: 7.42%

- Açıklama PayPal, dünya çapında tüketiciler ve tüccarlar adına dijital ve mobil ödemeler sağlayan lider bir dijital ödeme şirketidir.

- Piyasa Değeri: 69,70 milyar $ | EPS: 3,85 $ | EPS Büyüme: %83,64 | F/K Oranı: 16,41 | 1Y Getiri: -14,37% | 3M Getiri: 5,89 (4 Mart 2024 itibarıyla)

- Analist Görünümü: PayPal’ın güçlü marka bilinirliği, geniş kullanıcı tabanı ve hızla büyüyen e-ticaret pazarına maruz kalması büyüme beklentilerini desteklemektedir. Riskler arasında diğer dijital ödeme sağlayıcılarının artan rekabeti ve yasal inceleme potansiyeli yer almaktadır.

7. Tapestry, Inc. (TPR) – Aylık Getiri: %2,63

- Açıklama: Tapestry; Coach, Kate Spade ve Stuart Weitzman gibi modern lüks aksesuarlar ve yaşam tarzı markaları üreten New York merkezli lider bir şirkettir.

- Piyasa Değeri: 11,03 milyar $ | EPS: 4,02 $ | EPS Büyüme: %18,91 | F/K Oranı: 11,88 | 1Y Getiri: 15,67 | 3M Getiri: 31,65 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Tapestry’nin güçlü marka portföyü, uluslararası genişlemesi ve dijital girişimleri cazip değerlemesini desteklemektedir. Temel riskler arasında tüketici harcamalarını etkileyen makroekonomik faktörlere maruz kalma ve lüks mallar pazarındaki yoğun rekabet yer almaktadır.

8. Discover Financial Services (DFS) – Aylık Getiri: 7.09%

- Açıklama Discover Financial Services, Discover kartını işleten ve bireysel ve öğrenci kredileri, ev kredileri ve mevduat ürünleri sunan lider bir doğrudan bankacılık ve ödeme hizmetleri şirketidir.

- Piyasa Değeri: $32.42B | EPS: $11.26 | EPS Büyüme: -27.25% | F/K Oranı: 11.34 | 1Y Getiri: 34,68 | 3M Getiri: 15,76 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Discover’ın güçlü pazar konumu, sadık müşteri tabanı ve muhafazakar yüklenim standartları cazip değerlemesini desteklemektedir. Riskler arasında ekonomik gerileme dönemlerinde kredi kayıplarının artma potansiyeli ve diğer kredi kartı ihraççılarının rekabeti yer almaktadır.

9. Royalty Pharma plc (RPRX) – Aylık Getiri: -%0,10

- Açıklama Royalty Pharma, biyofarmasötik telif haklarının en büyük alıcısı ve biyofarmasötik endüstrisinde inovasyonun önde gelen fon sağlayıcısıdır.

- Piyasa Değeri: 17,86 milyar $ | EPS: 2,54 $ | EPS Büyümesi: %2492,45 | F/K Oranı: 11,77 | 1Y Getirisi: -%14,70 | 3M Getirisi: 7,21 (4 Mart 2024 itibarıyla)

- Analist Görünümü: Royalty Pharma’nın çeşitlendirilmiş telif akışı portföyü ve hızla büyüyen biyofarmasötik endüstrisine maruz kalması, cazip değerlemesini desteklemektedir. Temel riskler arasında patent sürelerinin dolma potansiyeli ve altta yatan ilaçlar için klinik deney sonuçlarının ikili yapısı yer almaktadır.

Yeni Holdingler:

1. The Gap, Inc. (GPS)

2. Tenet Healthcare Corporation (THC)

3. Cincinnati Financial Corporation (CINF)

4. Core & Main, Inc. (CNM)

5. Cognizant Technology Solutions Corporation (CTSH)

6. Exxon Mobil Corporation (XOM)

7. The Kroger Co. (KR)

8. Jabil Inc. (JBL)

9. NetApp, Inc. (NTAP)

10. Omnicom Group Inc. (OMC)

Özetle, “En Değerli Hisse Senetleri” ProPicks stratejisi Mart 2024’te güçlü getiriler sağlayarak hem bir aylık hem de üç aylık bazda ana gösterge endekslerinden daha iyi performans gösterdi. Stratejinin en iyi performans gösteren hisseleri arasında Vistra Corp. (VST), Williams-Sonoma, Inc. (WSM) ve MGM Resorts International (MGM) yer aldı.

Mart 2024 yeniden dengelemesi, Charter Communications, Inc. (CHTR) gibi yüksek öngörü sahibi isimlere maruz kalmayı sürdürürken, cazip değer önerileri olan on yeni holdingi tanıttı,

Aylık Öne Çıkan Haberler

Charter Communications, Inc. (NasdaqGS:CHTR)

- 18 Mart’ta Bernstein, Charter Communications hisselerini “Piyasa Performansı “ndan “Outperform “a yükseltti ve yeni fiyat hedefini 370,00$ olarak belirledi. Firma, risklerin Charter’ın mevcut değerlemesinde zaten hesaba katıldığına inanıyor ve belirlenen riskler 2024 boyunca ve 2025’e doğru geliştikçe önemli bir iyileşme bekliyor. Daha fazla bilgi edinin

- 7 Mart’ta Charter Communications ve The Walt Disney Company, ESPN+’ın artık Spectrum TV Select Plus müşterilerine ek bir ücret ödemeden sunulduğunu duyurdu. Bu hamle, yayın uygulamalarını doğrusal Spectrum TV paketlerinin bir parçası haline getirerek Spectrum müşterileri için kapsamlı bir eğlence çözümü sunmayı amaçlıyor. Daha fazla bilgi edinin

Expedia Group, Inc. (NasdaqGS:EXPE)

- Ascendiant Capital analistleri 14 Mart’ta Expedia’nın fiyat hedefini 160,00$’a düşürürken, şirketin 2023 mali yılı 4. çeyrek sonuçlarının ardından Al notunu korudu. Expedia 2.887 milyon dolar gelir ve 1,72 dolar proforma EPS bildirerek tahminleri aştı. Şirket 2024 yılı için +%10 gelir artışı ve iyileştirilmiş FAVÖK marjları öngörüyor. Daha fazla bilgi edinin

- 19 Mart’ta bir Jefferies analisti, bir önceki hedef olan 150,00$’dan düşüşle 145,00$ fiyat hedefiyle Expedia için ‘tut’ notunu korudu. Investing Pro’ya göre, Expedia’nın adil değerinin orta derecede belirsizlikle 161,28 $ olduğu tahmin ediliyor. Daha fazla bilgi edinin

United Therapeutics Corporation (NasdaqGS:UTHR)

- United Therapeutics 25 Mart’ta 1 milyar dolara kadar bir hisse geri alım programı açıkladı. Şirket, geri alımı kolaylaştırmak için Citibank ile Hızlandırılmış Hisse Geri Alım (ASR) anlaşması imzalayacak ve ödemenin 2024 yılının 2. ve 3. çeyreğinde yapılması bekleniyor. Daha fazla bilgi edinin

- 7 Mart’ta Wells Fargo, United Therapeutics için “fazla kilolu” notunu korudu ve fiyat hedefini bir önceki hedef olan $309.00’dan artırarak $325.00 olarak belirledi. Investing Pro’ya göre, United Therapeutics için adil değerin %21,16 potansiyel artışla 287,11 $ olduğu tahmin ediliyor. Daha fazla oku

Williams-Sonoma, Inc. (NYSE:WSM)

- 13 Mart’ta Williams-Sonoma’nın hisseleri, şirketin beklenenden daha iyi dördüncü çeyrek sonuçları bildirmesinin ardından %19,1 arttı ve gelir ve EPS Wall Street’in beklentilerini aştı. Olumlu sonuçlar aynı zamanda şirketin üç aylık temettüsünün %26 oranında artmasına ve hisse geri alım kapasitesinin 1 milyar dolara çıkmasına neden oldu. Daha fazla bilgi edinin

- 11 Mart’ta RBC Capital, şirketin güçlü dördüncü çeyrek performansı ve istikrarlı talep görünümünün ardından Williams-Sonoma için hisse senedi fiyat hedefini 165 dolardan 261 dolara yükseltti. RBC Capital, Williams-Sonoma için 2024 yılında sabit net gelir artışı ile istikrarlı bir talep beklerken, yönetimin yaklaşık %15’lik bir işletme marjı öngörmesi bekleniyor. Daha fazla bilgi edinin

The Gap, Inc. (NYSE:GPS)

- 7 Mart’ta Gap, 2023 mali yılının 4. çeyreği için beklenenden daha iyi kazanç ve gelir bildirerek hisse senedi fiyatında %9’luk bir artışa yol açtı. Şirket, 0,22 dolarlık konsensüs tahminlerini aşarak 0,49 dolarlık hisse başına kazanç ve 4,22 milyar dolarlık beklentiyi aşarak 4,3 milyar dolarlık gelir açıkladı. Daha fazla bilgi edinin

- 8 Mart’ta CFRA, 2025 mali yılı (FY25) için hisse başına kazanç (EPS) tahminini iyileştirerek Gap Inc. için fiyat hedefini 12 dolardan 15 dolara yükseltti. Bu olumlu revizyonlara rağmen CFRA, emsallerinin altında kalan işletme ölçütleri, net büyüme faktörlerinin eksikliği ve tutarsız yönetim performansı nedeniyle Gap’in uzun vadeli yatırım potansiyeli konusunda temkinli olmaya devam ediyor. Daha fazla bilgi edinin

Tenet Healthcare Corporation (NYSE:THC)

- Wolfe Research, 27 Mart’ta Tenet Healthcare hisseleri üzerindeki notunu Peer Perform’dan Outperform’a yükseltti ve fiyat hedefini 122 $ olarak belirledi. Firma, 2024’te beklenen Michigan ek Medicaid ödemelerindeki artışın yanı sıra Tenet’in borcunu azaltmaya yönelik devam eden çabalarından kaynaklanan potansiyel yukarı yönlü etkiyi gösterdi. Daha fazla bilgi edinin

- Tenet Healthcare Corporation 28 Mart’ta yaptığı açıklamada 2024 yılı ilk çeyrek sonuçlarını 30 Nisan’da açıklayacağını duyurdu. Sonuçlar Merkezi Saatle (CT) en geç sabah 6:00’da açıklanacak ve ardından CT 9:00’da (Doğu Saatiyle 10:00) bir konferans görüşmesi yapılacak. Daha fazla bilgi edinin

Vistra Corp. (NYSE:VST)

- 14 Mart’ta Bank of America Securities, Vistra Energy için fiyat hedefini 52,00 $’dan 70,00 $’a yükseltirken, hisse senedi üzerindeki Al notunu korudu. Revizyon, Vistra Energy’nin hisselerinin yılbaşından bu yana %55 yükseldiği bir dönemde geldi ve BofA Securities, veri merkezlerinin büyümesini Vistra’daki olumlu görünüm için önemli bir faktör olarak gösterdi. Daha fazla bilgi edinin

- 26 Mart’ta Morgan Stanley, Vistra Energy için “overweight” notunu korudu ve fiyat hedefini bir önceki hedef olan $62,00’dan artırarak $78,00 olarak belirledi. Investing Pro’ya göre, Vistra Energy için adil değerin orta derecede belirsizlikle 82,52 $ olduğu tahmin ediliyor. Daha fazla oku

PayPal Holdings, Inc. (NasdaqGS:PYPL)

- PayPal, 7 Mart’ta Tap to Pay on iPhone özelliğinin ABD’deki tüm Venmo işletme profili ve PayPal Zettle kullanıcıları için kullanıma sunulduğunu duyurdu. Bu özellik, işletmelerin temassız kart ve dijital cüzdan ödemelerini doğrudan iPhone’ları üzerinden ek bir maliyet veya donanım olmadan kabul etmelerine olanak tanıyor. Daha fazla bilgi edinin

Cincinnati Financial Corporation (NasdaqGS:CINF)

- 25 Mart’ta BMO Capital Markets, Cincinnati Financial hisseleri üzerindeki notunu Piyasa Performansı’ndan Outperform’a yükseltti ve fiyat hedefini 135 $ olarak belirledi. Firma, mevcut rezervlerine ek fazla IBNR rezervleri eklediği için şirketin performans ölçümlerinin önümüzdeki yıllarda iyileşmesini bekliyor. Daha fazla bilgi edinin

- 13 Mart’ta CFRA, Cincinnati Financial’ın hisse senedi fiyat hedefini 122 dolardan 135 dolara yükseltti ve hisseler üzerindeki Al notunu korudu. Artış, şirketin kazanç potansiyeli ve büyüme gidişatına ilişkin olumlu bir görünümü yansıtıyor. Daha fazla oku

Core & Main, Inc. (NYSE:CNM)

- Core & Main, 19 Mart’ta yaptığı son kazanç çağrısında 2023 mali yılı için 6,7 milyar doların üzerinde rekor net satış bildirdi. Şirket ayrıca 910 milyon dolarlık düzeltilmiş FAVÖK ve yaklaşık 1,1 milyar dolarlık rekor işletme nakit akışı elde etti. Geleceğe dönük olarak Core & Main, organik büyüme, marj genişlemesi ve stratejik birleşme ve satın almalar yoluyla 2028 yılına kadar net satışlarda 10 milyar dolara ulaşmayı hedefliyor. Daha fazla bilgi edinin

- Barclays 20 Mart’ta Core & Main Inc. için hisse senedi fiyat hedefini 49 dolardan 65 dolara yükseltti ve şirket üzerindeki Overweight notunu korudu. Barclays, Core & Main’in stratejik birleşme ve satın almalar, beklenenden daha iyi organik büyüme ve esnek brüt marjlar sayesinde güçlü büyüme beklentilerinin onu sektöründe güçlü bir performans gösteren bir şirket haline getirdiğine inanıyor. Daha fazla bilgi edinin

Cognizant Technology Solutions Corporation (NasdaqGS:CTSH)

- 19 Mart’ta Cognizant, yaşam bilimleri endüstrisinde ilaç keşfi için üretken yapay zeka (gen AI) teknolojisini uygulamak üzere NVIDIA ile bir ortaklık kurduğunu duyurdu. Araştırmacılar, gen AI teknolojilerinden yararlanarak kapsamlı veri kümelerini hızlı bir şekilde analiz edebilir, ilaç bileşikleri arasındaki etkileşimleri daha doğru bir şekilde tahmin edebilir ve ilaç geliştirme için yeni yollar oluşturabilir. Daha fazla bilgi edinin

- 21 Mart’ta Cognizant ve Google Cloud, yazılım teslimatını geliştirmek ve geliştirici üretkenliğini hızlandırmak için ortaklıklarını genişletti. Cognizant, Google Cloud için Gemini’yi benimseyecek ve çalışanlarını yazılım geliştirme yardımı için yapay zeka destekli aracı kullanmaları konusunda eğitecek. İşbirliği, kurumsal müşterilerin uygulamaları hızlı bir şekilde oluşturmasına, kodu titizlikle test etmesine ve yazılım teslim yaşam döngüsü boyunca performansı optimize etmesine yardımcı olarak sektörler genelinde fayda sağlamayı amaçlıyor. Daha fazla bilgi edinin

Exxon Mobil Corporation (NYSE:XOM)

- 5 Mart’ta emtia ticareti şirketi Vitol’ün Exxon ve Qatarenergy’nin İtalya’daki bir LNG terminalindeki hisselerini satın almaya yakın olduğu bildirildi. Anlaşma, enerji portföyünü genişletmeye çalışan Vitol’e Avrupa gaz piyasasında önemli bir varlık kazandıracak. Daha fazla bilgi edinin

- 8 Mart’ta Chevron CEO’su Michael Wirth, Hess ve Guyana’nın petrol merkezindeki hisseleri için yaptığı 53 milyar dolarlık teklifte zorluklarla karşılaştı. Exxon Mobil, Hess’in Guyana’daki petrol varlıklarının satışında ilk ret hakkına sahip olduğunu iddia ederek, Hess ile Chevron arasında önerilen birleşmeyi engelleyebilecek bir tahkim davası açtı. Daha fazla bilgi edinin

The Kroger Co. (NYSE:KR)

- 7 Mart’ta Kroger, bakkaliye ürünlerine olan talebin artması nedeniyle 2024 yılı için Wall Street tahminlerinin üzerinde yıllık satış ve kar tahmininde bulundu. Şirketin hisseleri açıklamanın ardından piyasa öncesi işlemlerde %5’in üzerinde yükseldi. Kroger, 2024’ün ilk çeyreğinde net satışların kabaca sabit kalmasını bekliyor ancak bu dönemde brüt kar marjında en az 100 baz puanlık bir artış öngörüyor. Daha fazla bilgi edinin

- 8 Mart’ta BofA Securities, süpermarket zincirinin güçlü 4. çeyrek kazançlarının ardından Kroger Co için fiyat hedefini 55 $’dan 70 $’a yükseltti. Yeni hedef, 2026 mali yılı için öngörülen düzeltilmiş hisse başına kazancın (EPS) yaklaşık 15 katı olan ve 4,55 dolar olarak tahmin edilen bir değerlemeyi yansıtıyor. Daha fazla oku

Jabil Inc. (NYSE:JBL)

- Jabil Inc. 15 Mart’ta 2024 mali yılının ikinci çeyreğine ilişkin kazançlarını açıkladı ve yaklaşık 6,8 milyar dolar gelir beklentisini karşıladı. Şirket, çekirdek işletme gelirinde bir önceki yıla göre 338 milyon dolarlık bir artış kaydetti ve mobilite işini 2,2 milyar dolara başarıyla elden çıkardı. 5G ve yenilenebilir enerji pazarlarındaki gerilemeye rağmen Jabil, 2025 mali yılı için elektrikli araçlar, sağlık hizmetleri ve yapay zeka veri merkezlerindeki büyüme konusunda iyimser. Daha fazla bilgi edinin

- JPMorgan, 12 Mart’ta Jabil’deki Overweight notunu korudu ve fiyat hedefini 155$ olarak belirledi. Firmanın analisti, bazı son pazarlardaki zayıflık nedeniyle FY24 için gelirde bir azalma olabileceğini, ancak Jabil’in Bulut segmentine odaklanmasının bu yıl şimdiye kadar güçlü bir performansa yol açtığını belirtti. Daha fazla bilgi edinin

NetApp, Inc. (NasdaqGS:NTAP)

- NetApp, 1 Mart’ta konsolide brüt kar marjı, faaliyet kar marjı ve hisse başına kazançta (EPS) artışla birlikte 2020 yılının 3. çeyreği için güçlü finansal sonuçlar bildirdi. Şirketin geliri, all-flash ürün portföyüne ve hibrit bulut çözümlerine yönelik yüksek talep nedeniyle beklentileri aştı. NetApp tüm yıl için gelir beklentisini 6,185 milyar $ – 6,335 milyar $ ve EPS beklentisini 6,40 $ – 6,50 $ olarak yükseltti. Daha fazla bilgi edinin

- Stifel, 1 Mart’ta NetApp için “satın al” notunu korudu ve fiyat hedefini 105,00$’dan 120,00$’a yükseltti. Investing Pro’ya göre, NetApp’ın adil değerinin %1,20’lik bir düşüşle 88,05 $ olduğu tahmin ediliyor. Ancak InvestingPro’nun analizine göre bu adil değer düşük belirsizlikle birlikte geliyor. Daha fazla bilgi edinin

Bu makale yapay zekanın desteğiyle oluşturulmuş, çevrilmiş ve bir editör tarafından incelenmiştir. Daha fazla bilgi için Şart ve Koşullar bölümümüze bakın.